Pour chaque stade de son développement, une entreprise a besoin d’un moyen de financement adapté à sa croissance. Qu’il s’agisse de fonds propres pour lancer un projet, de crédit pour soutenir son développement commercial ou propulser de nouveaux produits sur le marché, les entrepreneurs doivent établir une stratégie de financement afin d’assurer la pérennité et l’expansion de leurs entreprises à long terme.

.

.

Quels sont les stades de croissance d’une entreprise?

L’identification des cycles de vie de l’entreprise permet aux dirigeants comme aux investisseurs de :

-

-

-

-

- Préparer les mesures adéquates pour faire face à différents défis et risques

- Profiter des opportunités économiques potentielles

- Choisir les sources de financement appropriées

-

-

-

.

.

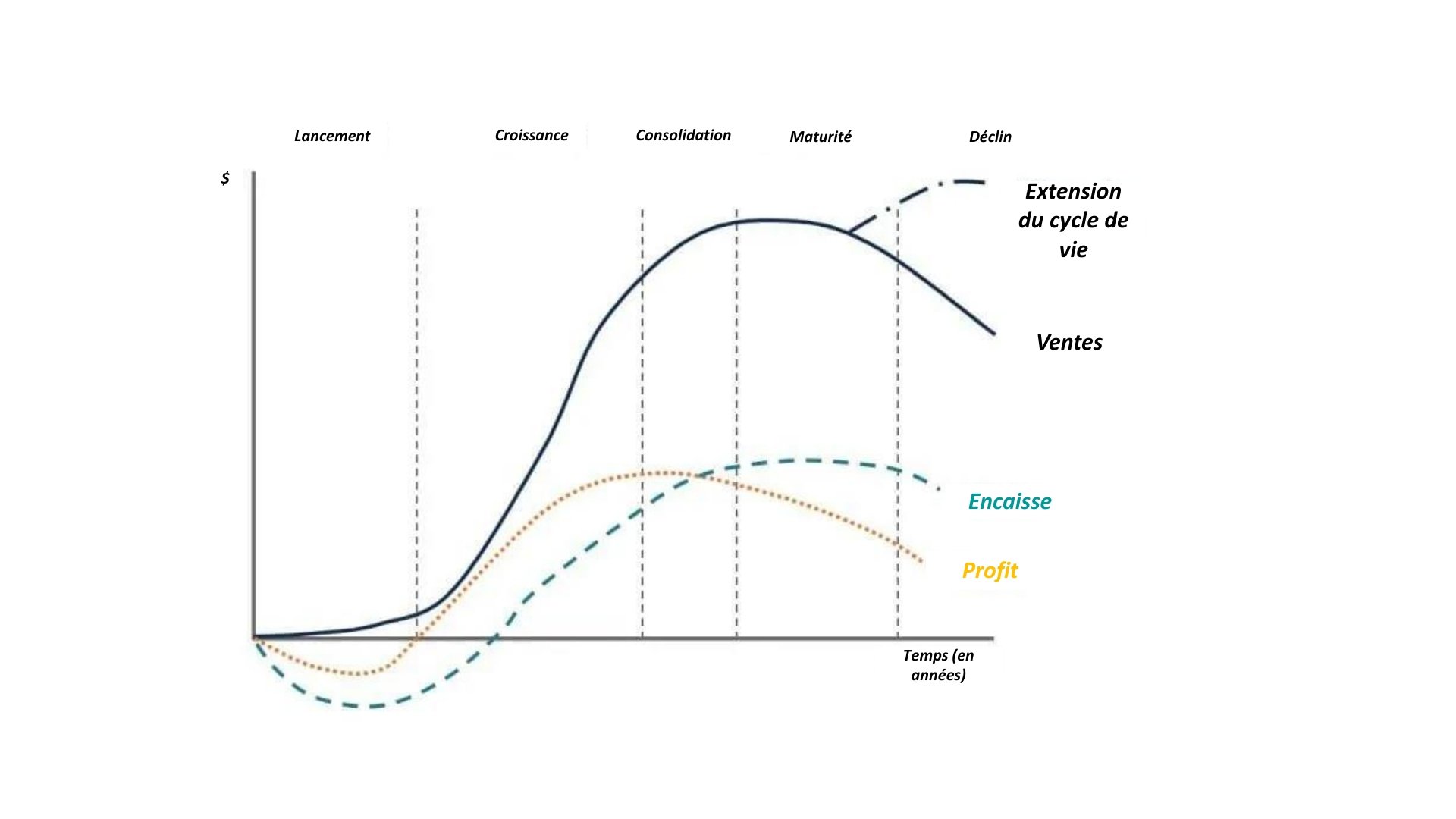

Cycle de vie de l’entreprise

1. Démarrage

Après avoir validé l’étude du projet et identifié le marché cible, le démarrage de la production et les ventes de produits ou de services commencent. En se basant sur des fonds propres pour l’acquisition des équipements, des locaux et de personnel si nécessaire, il importe dans cette phase d’investir dans le marketing en restant à l’écoute du feedback des clients afin de peaufiner les produits selon leurs attentes. Comme les revenus sont faibles et les coûts de démarrage initiaux élevés, les entreprises sont susceptibles de subir des pertes au cours de cette étape.

.

.

2. Croissance

Dans cette phase, les entreprises génèrent une croissance rapide des ventes leur permettant de dépasser le seuil de rentabilité et de réaliser des bénéfices. Au cours de cette phase, les entrepreneurs ont besoin d’un plan financier bien établi pour « booster » leurs ventes et la mise en place d’une stratégie marketing pour surmonter les défis et menaces venant de la concurrence.

.

.

3. Consolidation

La phase de consolidation est caractérisée par une continuité de l’augmentation des ventes, mais à un rythme moins accéléré en raison de la saturation du marché ou de l’entrée de nouveaux concurrents. Il est nécessaire d’explorer de nouveaux marchés en s’appuyant par exemple sur l’innovation de produits ou services.

Optimiser vos ventes avec un CRM intelligent

.

.

4. Maturité

Lorsque l’entreprise arrive au stade de maturité, les ventes commencent à diminuer lentement. Ainsi, les marges bénéficiaires rétrécissent, tandis que les flux de trésorerie restent relativement stagnants.

Cependant, il est important de noter que de nombreuses entreprises prolongent leur cycle de vie au cours de cette phase en se réinventant et en investissant dans de nouvelles technologies pour gagner des segments dans les marchés émergents. Cela permet aux entrepreneurs de se repositionner dans leurs secteurs et de renouveler leur croissance.

.

.

5. Déclin

Dans le cas d’absence de la mise en place d’une nouvelle stratégie marketing et financière, les ventes, les bénéfices et les flux de trésorerie diminuent tous. Au cours de cette phase, les entreprises acceptent leur échec à prolonger leur cycle de vie en s’adaptant à l’évolution de l’environnement commercial. Elles finissent par perdre leurs avantages concurrentiels et quittent le marché.

.

.

Quelles sont les sources de financement préférables selon le stade de croissance de votre entreprise?

L’accessibilité au financement et son coût sont déterminés tout au long du cycle de vie de l’entreprise selon le niveau du risque envisagé par chaque phase. Le risque de l’entreprise décroît au fur et à mesure que celle-ci réalise des ventes impliquant la croissance de la liquidité et de la profitabilité.

.

.

Financement de la phase de démarrage

À ce stade, la société a un grand risque opérationnel. Ainsi, les agents intéressés par le financement sont l’entrepreneur qui veut investir dans son idée, ses proches qui souhaitent le soutenir et les investisseurs prêts à investir leur capital dans une idée risquée, mais qui présente un fort potentiel de rendement.

La première source de financement pour l’entreprise est la mise de fonds par les associés, leurs amis et leurs proches. À mesure que la compagnie réalise des ventes, elle renforce son pouvoir de convaincre les investisseurs externes du potentiel de son entreprise.

Au stade de démarrage, les anges investisseurs peuvent également offrir du financement. Ils sont souvent des gens d’affaires possédant une forte tolérance au risque, une grande expérience en gestion et un objectif de faire fructifier leur investissement à moyen et long terme avant de céder leurs parts. Les prêts gouvernementaux sont également des outils intéressants de financement pour les PMEs.

Guide des subventions startups

.

.

Financement de la phase de croissance

À ce stade, l’entreprise présente encore des risques au niveau opérationnel, mais ses ventes augmentent de façon importante et ses liquidités deviennent positives, tout comme son seuil de profitabilité. Ainsi, de nouveaux investisseurs sont prêts à financer l’entreprise, car le risque d’avoir un retour sur investissement négatif devient de plus en plus faible. Contrairement au stade de démarrage, ces investisseurs sont maintenant institutionnels et non seulement individuels.

Les compagnies à capital de risque (Venture Capital) sont des compagnies composées de différents partenaires se spécialisant dans l’investissement privé de jeunes entreprises à fort potentiel. L’investissement provient des différents partenaires. Généralement, ces partenaires demandent un rendement important et donc, ce moyen de financement s’avère relativement coûteux.

De plus, la compagnie à capital de risque est intéressée par une participation active dans la gouvernance de l’entreprise et va donc en posséder des parts importantes, outre l’occupation d’une place sur le conseil d’administration. Ces compagnies sont expertes en gestion et possèdent un large réseau de contacts, faisant d’elles des alliés importants dans la croissance d’une entreprise.

Les investisseurs institutionnels et corporatifs peuvent investir directement dans l’entreprise ou en devenant des partenaires d’une compagnie à capital de risque. Leurs intérêts sont financiers et stratégiques. Ce sont généralement des fonds de pension, des compagnies d’assurances ou des fondations.

.

.

Financement de la phase de consolidation

Le financement au niveau de la phase de consolidation est une continuité des étapes précédentes. Les anges investisseurs souhaitent probablement sortir de leur position et vendre leurs parts à un autre ange ou à l’entreprise directement.

.

.

Financement de la phase de maturité

Le financement à ce stade s’ouvre au niveau de l’endettement, de l’émission de dette à long terme et de l’émission publique d’actions. Les banques sont intéressées à prêter de l’argent à l’entreprise si cette dernière est maintenant en mesure de démontrer une santé financière suffisante pour rembourser le prêt.

Les banques vont toujours être prêtes à financer, mais au fur et à mesure que la compagnie devient mature et rentable, les termes sont plus intéressants pour l’entreprise étant donné qu’elle comporte moins de risque aux yeux des prêteurs.

Les banques vont alors analyser les ratios de fonds de roulement, de couverture des intérêts et de dettes. Des états financiers prévisionnels sont également demandés afin d’appuyer la santé financière de la compagnie.

Une utilisation adéquate de la dette est très importante pour les entreprises, car les paiements d’intérêts sont déductibles d’impôts, ce qui permet une diminution du coût de financement de la firme. La compagnie peut elle-même émettre de la dette via des obligations commerciales. Elle va donc obtenir un financement direct de ses créanciers en échange de paiements fixes.

L’émission publique d’actions se fait sur les marchés publics boursiers. L’entreprise paie un frais à un souscripteur (un courtier généralement d’une grande banque) qui va assurer la vente des nouvelles actions émises aux différents investisseurs, qu’ils soient privés, institutionnels ou individuels.

.

.

Financement de la phase de consolidation

Ce stade n’est pas caractérisé par une méthode de financement particulière. Généralement, le financement existant à ce moment peut stagner, car la compagnie a un moins grand besoin de liquidité résultant d’une décroissance opérationnelle.

Il est important de savoir que les méthodes de financement ci-haut ne sont pas exclusives à chacun des stades de croissance. L’idée ici est de montrer à quel moment l’entreprise peut obtenir un type de financement selon son stade de développement. Bien entendu, à mesure qu’une entreprise évolue dans son cycle de vie, les moyens de financement précédents lui sont toujours disponibles.

.

.

Vous souhaitez consulter un expert en gestion financière?

La gestion financière d’une entreprise n’est pas une tâche à prendre à la légère surtout dans un environnement économique de plus en plus incertain. Forte de son expertise dans la comptabilité, la modélisation financière et l’intelligence d’affaires, Cofinia est en mesure de vous accompagner tout au long du cycle de vie de votre entreprise en vous proposant des solutions personnalisées permettant la stabilité financière, quel que soit le défi rencontré.

Obtenir une consultation